Impôt progressif

Un impôt progressif est un impôt dont le taux s'accroît en fonction de la valeur de l'élément taxé, appelé base d'imposition ou assiette. En d'autres termes, plus la valeur de l'élément sur lequel est assujetti l'impôt est importante, plus le taux appliqué à cette valeur pour calculer l'impôt va être important. Par exemple un revenu annuel de 20 000 € est taxé à 10 % et un revenu annuel de 30 000 € à 15 %.

Dans un tel régime les tranches fiscales les plus élevées payent pour les plus basses qui sont généralement exonérées de l'impôt. En clair une personne trois fois plus riche qu'une autre est, par exemple, amenée à payer cinq fois plus d'impôt que l'autre.

Motivations[modifier | modifier le code]

L'idée de base de la progressivité est que, parce qu'il est important que l'impôt ne détruise pas les potentialités économiques du contribuable, il faut veiller à ne pas prélever les revenus nécessaires à la satisfaction des besoins essentiels (se loger ou se nourrir pour un ménage, régler ses fournisseurs et ses salariés pour une entreprise…). Il est alors logique de réclamer peu voire pas d'impôt aux revenus les plus modestes et, dès lors, davantage aux plus riches.

Valeur marginale[modifier | modifier le code]

Introduite par Adam Smith la capacité contributive (ability to pay) prétend répartir de manière égale le sacrifice exigé à chacun des contribuables[1]:

- « Les sujets d'un État doivent contribuer au soutien du gouvernement, chacun le plus possible en proportion de ses facultés, c'est-à-dire en proportion du revenu dont il jouit sous la protection de l'État[2]. »

Le sacrifice dont il est question ici n'est pas le montant prélevé par l'impôt mais l'utilité qui est associée à ce montant, c'est-à-dire le bien-être qu'auraient apporté les biens achetés grâce à cet argent. Selon la théorie marginaliste, cette capacité contributive est supposée croître plus vite que le revenu.

En économie, l'utilité marginale d'un bien ou d'un service, est l'utilité qu'un agent économique tirera de la consommation d'une quantité supplémentaire de ce bien ou ce service. Celle-ci décroît avec la quantité de biens déjà consommée.

Selon cette théorie, la valeur du 1000e euro gagné est donc plus faible que celle du 100e, et donc le préjudice qu'entraîne sa captation par l'impôt est moins important. Ainsi, pour Léon Faucher qui au XIXe siècle s'opposait au principe de l'impôt sur le revenu : « La pensée fondamentale de l'impôt sur le revenu consiste à exempter le nécessaire pour ne taxer que le superflu[3]. »

Le principal argument opposé à l'application du principe de l'utilité marginale à l'impôt, est que celui-ci compare les utilités relatives pour une personne donnée. Pour les opposants à la théorie cardinale de l'utilité, la valeur attribuée à la chose taxée est au contraire variable d'un individu à l'autre. Imaginons par exemple deux collègues qui ont des occupations extra-professionnelles différentes : le premier est très pris par une activité qui ne demande pas de grosses dépenses et qui lui permet même de faire des économies, par exemple le jardinage, alors que le second est un adepte du saut en parachute, un loisir auquel il ne peut s'adonner que de temps en temps car les sauts sont onéreux. Supposons que le premier choisisse de travailler à temps partiel pour pouvoir se consacrer davantage à son potager ; on peut alors se demander pourquoi son salaire horaire devrait être moins taxé que celui de son confrère alors même qu'il lui accorde une valeur (comparativement à celle de son temps libre) plus faible.

Puisque l'évolution de la valeur marginale est variable d'un individu à l'autre, la façon dont sont taxées les différentes tranches de revenu est donc nécessairement arbitraire.

Redistribution[modifier | modifier le code]

C'est probablement le point fondamental qui oppose partisans et adversaires de l'impôt progressif. Il touche au rôle de l'État, et donc à la raison même de l'existence de l'impôt.

Pour les personnes qui estiment que les inégalités de revenu sont socialement nuisibles[4], l'impôt progressif permet une redistribution des revenus qui limite l'écart de ressources entre les ménages. La progressivité est donc motivée par le concept d'équité verticale : l’idée selon laquelle les personnes disposant des revenus les plus élevés doivent supporter une charge fiscale plus importante[5].

Mais pour ceux qui considèrent que la redistribution n'est qu'une forme de charité obligatoire et donc illégitime, la véritable justice sociale serait que chacun contribue en fonction de ses revenus aux dépenses publiques. Ils sont donc favorables à un impôt à taux unique.

D'autres poussent l'opposition encore plus avant. Estimant que chacun devrait contribuer au prorata de son utilisation des biens publics, mais que cette utilisation est impossible à calculer et probablement proche d'un individu à l'autre, ils proposent un impôt personnel. Celui-ci pourrait prendre la forme d'une participation financière ou laborieuse au choix de chacun, qui aurait la même valeur pour tous les contribuables[6].

Utilisation des biens publics[modifier | modifier le code]

Les personnes ont un niveau d'exigence de qualité des biens publics proportionnel à celui des biens privés dont ils ont l'habitude de jouir. Ce sont par exemple les possesseurs de grosses voitures qui souhaitent une infrastructure routière de qualité, les personnes des classes supérieures qui fréquentent des loisirs culturels comme les musées ou l'opéra, les propriétaires qui ont besoin d'une police performante…

L'idée est donc que le financement d'un service public devrait uniquement reposer sur les personnes qui auraient été clientes de ce service s'il avait été privé, et pas sur ceux pour qui il aurait été un luxe superflu vu leur moyens. Par exemple contribuer au financement d'une piscine municipale peut être considéré comme légitime par quelqu'un qui aurait de toute façon dépensé cette somme pour des loisirs similaires, il sera beaucoup plus difficile à admettre par une personne qui devra limiter son budget chauffage pour payer sa part. Cette théorie est déjà avancée par Condorcet, l'un des premiers à étudier l'impôt progressif sur le revenu:

- « D'abord les dépenses publiques ne sont pas toutes rigoureusement nécessaires ; il en est qui ne sont qu'utiles ; et, dans ce cas, elles ont pour limites le point où l'utilité de la dépense devient égal au mal produit par la contribution. Or, il existe des dépenses dont l'utilité n'est au-dessus des privations occasionnées par l'impôt que pour ceux auxquels il n'ôte qu'un véritable superflu[7]. »

Cet argument est contrebalancé par le fait que les plus riches tendent à sous utiliser les biens publics qui sont substituables par des biens privés : par exemple, les squares municipaux sont surtout fréquentés par les personnes qui n'ont pas les moyens d'accéder à un logement avec jardin, et les piscines municipales par ceux qui n'ont pas les moyens d'avoir une piscine chez eux.

Favoriser la consommation[modifier | modifier le code]

Selon l'approche keynésienne, le taux d'épargne correspond au revenu disponible après consommation. Pour favoriser la consommation, il est donc préférable de taxer les hauts revenus (qui limiteront surtout leur épargne) que les bas (qui, n'épargnent pas).

Pour les marxistes, limiter l'épargne des hauts revenus permet en outre de lutter contre l'accumulation du capital et l'apparition d'une classe de rentiers. Ainsi le Manifeste du Parti communiste de 1848 affirme « Le prolétariat se servira de sa suprématie politique pour arracher petit à petit tout le capital à la bourgeoisie », s'ensuit la présentation de diverses mesures à appliquer pour atteindre cet objectif, dont un « impôt fortement progressif. »

Mais ceux qui estiment que l'épargne contribue à la croissance trouvent au contraire que la surtaxation des hauts revenus diminue les incitations à entreprendre et à investir. Elle empêche d'accumuler le capital permettant de développer de nouvelles entreprises, et favorise donc les industries existantes en érigeant des barrières à l'entrée limitant le développement de la concurrence.

En France par exemple, le fait que les gros patrimoines qui s'étaient constitués durant le XIXe siècle n'ont jamais pu se relever des crises financières des années 1914-1945 est effectivement majoritairement dû à l'instauration de l'impôt progressif sur le revenu. Pourtant la part des revenus du capital par rapport à ceux du travail est restée relativement constante durant le XXe siècle[8]. On doit donc imputer à l'impôt progressif non pas une diminution mais une déconcentration des patrimoines, concomitamment à l'essor du capitalisme financier au détriment du capitalisme industriel.

Compensation des contributions indirectes[modifier | modifier le code]

De nombreuses contributions indirectes sont des impôts régressifs, touchant en proportion davantage les plus pauvres que les plus riches. C'est le cas par exemple de la taxe sur la valeur ajoutée, puisqu'elle ne touche que la consommation et que les ménages les plus riches y consacrent une part moins importante de leurs revenus au profit de l'épargne[9] . Introduire des impôts progressifs permet de compenser cet effet des contributions indirectes.

On peut souligner en revanche que les produits de première nécessité (alimentation, médicaments…) sont taxés à un taux réduit dans la plupart des pays, et que le taux moyen de TVA payé par les contribuables aux revenus les plus faibles (pour lesquels les produits de première nécessité représentent une part plus importante de la consommation) est en conséquence inférieur au taux moyen de TVA payé par les contribuables aux revenus les plus élevés.

Critiques[modifier | modifier le code]

Les oppositions à l'impôt progressif viennent surtout des libéraux, par exemple pour Ludwig von Mises: « L'impôt progressif est un mode exagéré d'expropriation. »

Parmi les socialistes qui se sont opposés à la progressivité de l'impôt on peut citer Pierre Joseph Proudhon :

- « l'impôt progressif se résout, quoi qu'on fasse, en une défense de produire, en une confiscation, à moins que ce ne soit, pour le peuple, en une mystification. Ce serait l'arbitraire, sans limite et sans frein, donné au pouvoir sur tout ce que le droit moderne a affranchi des atteintes du pouvoir, la liberté, le travail, l'industrie, l'invention, et l'échange, la propriété, le crédit, l'épargne, si ce n'était la plus folle et la plus indigne des jongleries[10]. »

Efficacité[modifier | modifier le code]

Milton Friedman considère dans Capitalisme et liberté que les plus riches peuvent trouver les moyens d'échapper à l'impôt et que la progressivité de l'impôt est en réalité nulle. Il défend donc l'impôt à taux unique sans fiscalité dérogatoire[11].

Les recettes obtenues par l'imposition des tranches les plus élevées seraient ainsi plutôt faible et pourraient être obtenues avec un impôt proportionnel relativement modéré. En 2005 l'impôt sur le revenu français a rapporté 48,4 milliards d'euros[12], ce qui est équivalent à un impôt proportionnel de 10,3 % sur les revenus des foyers imposables (470,1 milliards d'euros) ou de 8,3 % sur les revenus de l'ensemble des français (585,8 milliards), ce qui est proche d'un impôt à taux unique comme celui de la contribution sociale généralisée.

Une forte imposition tend par ailleurs à susciter la fraude que ce soit la dissimulation des sommes imposables ou leur évasion.

Démotivation[modifier | modifier le code]

Les impôts progressifs sont plus complexes à établir que les impôts proportionnels. Outre des coûts de recouvrement potentiellement plus élevés, cela entraîne, pour le contribuable, des difficultés d'estimation de son effort d'imposition réel. Le risque est alors que ce manque de transparence nourrisse le sentiment d'être victime d'abus de la part de l'administration fiscale.

A contrario, le sentiment que les très hauts revenus sont davantage taxés peut favoriser l'acceptation de l'impôt par les classes moyennes.

Au-delà d’un certain seuil, qui dépend de chaque individu, le taux d'imposition peut avoir un effet démotivant pour les contribuables qui ont le sentiment d'être soumis à un impôt punition. Cela peut provoquer des arbitrages différents entre travail et loisir voir entraîner le développement de l'économie souterraine. Pour les partisans des politiques de partage du travail, l'effet d'arbitrage est plutôt positif puisqu'il permet de lutter contre le chômage.

Théorie de l'avantage comparatif[modifier | modifier le code]

La théorie de l'avantage comparatif est à l'origine issue du commerce international, elle montre que les pays ont intérêt à se spécialiser dans les productions où ils sont comparativement les plus performants et à échanger les autres biens et services contre leur production. Extrapolée aux individus, elle implique que la croissance globale d'une société est plus forte si les personnes se consacrent d'abord à leurs emplois et font appel à d'autres professionnels pour les autres tâches.

En taxant fortement les revenus les plus élevés, l'impôt progressif s'oppose à cette logique. Par exemple un médecin pourra tirer un avantage strictement financier à bricoler lui-même sa maison plutôt que d'employer un artisan et d'ouvrir son cabinet pendant le temps correspondant. Pourtant sur un plan global il aurait été économiquement plus intéressant que chacun exerce sa profession : l'artisan aurait obtenu un meilleur résultat et les besoins médicaux des patients auraient pu être satisfaits, leur médecin n'étant plus occupé ailleurs.

Un impôt confiscatoire[modifier | modifier le code]

Avec la progressivité l'impôt tend à devenir confiscatoire, permettant à la majorité d’exproprier une minorité.

Pour Léon Faucher, le risque est que :

- « les contribuables exemptés finissent par considérer l'exemption comme un droit, et par croire que l'opulence acquise, au-delà d'une certaine limite, est une espèce de patrimoine public sur lequel l'État, dans les circonstances urgentes, peut peser et prendre à volonté[3]. »

Surtaxation des revenus irréguliers[modifier | modifier le code]

Les personnes qui ont des revenus très irréguliers d'une année sur l'autre sont désavantagées par rapport à celles qui ont un revenu constant.

Ce problème est pris en compte par l'administration fiscale française qui, par des mécanismes comme le système du quotient, permet d'étaler des revenus exceptionnels comme les indemnités de licenciement, la cession d'un fonds de commerce…

En contrepartie, la progressivité permet également de lisser les pertes exceptionnelles.

Inquisition fiscale[modifier | modifier le code]

Un impôt progressif est généralement un impôt direct. Il nécessite alors que l'administration fiscale connaisse exactement le montant du patrimoine ou des revenus à imposer. Il a donc été rejeté par ceux qui craignait la résurgence des pratiques de l'administration fiscale sous l'Ancien Régime, comme lors de la perception de la taille. En France c'est par exemple Adolphe Thiers qui qualifia d’ « atroce » l'impôt sur le revenu[13].

Il est cependant possible d'obtenir une forme de progressivité dans certains impôts indirects en taxant plus fortement les dépenses somptuaires ou les produits de luxe et en appliquant un taux réduit sur les dépenses de première nécessité. C'est par exemple le cas de la vignette automobile ou de la taxe sur la valeur ajoutée.

Morcellement[modifier | modifier le code]

La progressivité encourage les contribuables à disperser leurs revenus et leurs propriétés. Si par exemple les propriétés foncières de 100 hectares sont proportionnellement plus lourdement taxées que les propriétés de 50 hectares, un agriculteur pourra être tenté de déclarer deux exploitations (par exemple l'une en son nom, l'autre au nom de son épouse) au lieu d'une seule.

Une telle pratique peut être contraire à l'efficacité économique. Ainsi dans notre exemple l'exploitant devra construire deux bâtiments agricoles, gérer deux comptabilités, etc.

Effet de l'inflation[modifier | modifier le code]

En situation d'inflation les seuils réel des tranches fiscales diminuant avec la valeur de la monnaie, la pression fiscale des impôts progressifs augmente. C'est ce qu'on appelle l'effet multiplicateur de l'inflation. Il nécessite un ajustement régulier du montant des seuils d'imposition pour ne pas entraîner une baisse du pouvoir d'achat.

Quotient familial[modifier | modifier le code]

La progressivité pose la question de l'individualisation de l’impôt comme au Royaume-Uni ou de l'introduction de la notion de foyer fiscal comme en France ou au Portugal par exemple[14].

Il s'agit de savoir s'il est plus équitable de taxer chaque individu nominativement ou de prendre en compte les revenus globaux du foyer, ce qui est plus favorable pour les conjoints dont les revenus sont très dissemblables.

Mise en pratique[modifier | modifier le code]

La manière la plus simple d'introduire la progressivité est d'exonérer les montants imposables les plus faibles, mais cette méthode introduit un effet de seuil énorme (à 1 euro près on ne paye pas d'impôt ou on en paye).

Quand on souhaite lisser cette progressivité, plusieurs solutions sont envisageables (progressivité globale, progressivité par tranche). La seule solution qui ne semble pas utilisée (raisons historiques ?) est une progressivité continue sur toute l'échelle des revenus : le % serait donné par une courbe mathématique (continue : plus de tranches), de pente croissante ; pourtant cette solution est la seule à éliminer tout effet de seuil.

Progressivité globale[modifier | modifier le code]

Dans ce système, le montant imposable est frappé d'un taux unique d'autant plus important que celui-ci est élevé. Par exemple les revenus inférieurs à 10 000 € sont taxés à 8 %, ceux entre 10 000 € et 20 000 € à 10 % depuis le premier euro, et ceux supérieurs à 20 000 € à 15 % depuis le premier euro.

Il présente l'avantage de fournir immédiatement le taux d'imposition de chaque contribuable.

Il provoque cependant des effets de seuil, c'est-à-dire des discontinuités brutales à chaque changement de palier. Par exemple, avec les taux précédents, un contribuable qui gagne 9 990 € devra payer 799,20 € d'impôts alors que son voisin qui gagne 10 000 € devra en payer 1 000 €, le second aura donc un revenu après impôt de 190,80 € plus faible que le premier alors que son revenu avant impôt était supérieur.

Progressivité par tranches[modifier | modifier le code]

La progressivité par tranche permet de limiter les effets de seuil, sans les éliminer complètement. Dans ce système, la somme à taxer est découpée en un certain nombre de parts dont chacune est soumise à un taux différent (%) d'imposition (tranche), de plus en plus important au fur et à mesure que l'on atteint les montants les plus élevés.

Par exemple, si les montants inférieurs à 10 000 € sont taxés à 8 %, ceux entre 10 000 € et 20 000 € à 10 % et ceux supérieurs à 20 000 € à 15 %, on aura pour une somme totale de 25 000 € :

- 10 000 € taxés à 8 % = 800 € pour les premiers 10 000 € ;

- 10 000 € taxés à 10 % = 1 000 € pour la part comprise entre 10 000 € et 20 000 € ;

- 5 000 € taxés 15 % = 750 € pour la part de la somme supérieure à 20 000 € ;

soit un total de 2 550 €, équivalent à un taux de 10,2 %.

La courbe permettant de calculer le montant de l'impôt en fonction de l'assiette est une fonction affine par morceaux, continue et monotone, ce qui élimine les effets de seuil. Cette méthode présente cependant l'inconvénient de mettre en avant un taux marginal d'imposition, c'est-à-dire le taux appliqué uniquement à la tranche de revenu la plus taxée, qui est très supérieur au taux d'imposition réel. Ainsi, le taux marginal des tranches supérieures (en France, 30%, 41%, 45% etc.) donne l'impression erronée que les revenus des plus fortunés sont entièrement taxés à ce taux, alors que seul leur taux d'imposition réel, beaucoup plus faible, permet de calculer leur véritable impôt sur le revenu.

Par ailleurs une baisse des taux des tranches les plus faibles entraîne, en valeur absolue, un « cadeau fiscal » pour les revenus les plus importants qui sont imposés sur 100 % du montant de cette tranche.

Taux moyens d'imposition[modifier | modifier le code]

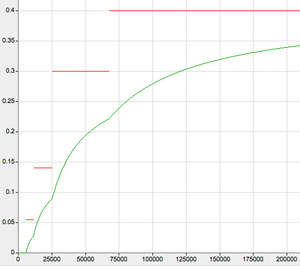

Dans ce système, on part à nouveau des taux effectifs, en fixant par exemple qu'un revenu égal à 10 000 € est taxée à 5 %, qu'un revenu de 20 000 € est taxé à 10 % et que les revenus supérieurs à 50 000 € sont taxés à 30 %. Puis on rejoint ces points par des lignes droites pour calculer les taux d'imposition des montants intermédiaires. Ainsi, la fonction qui relie l'assiette au taux moyen d'imposition devient une fonction affine par morceaux continue. Dans notre exemple, pour un revenu de 25 000 € on obtient le taux de:

En France cette méthode a été utilisée entre 1936 et 1942[15], elle permet notamment d'augmenter le montant de l'impôt des hauts revenus sans recourir à des taux marginaux confiscatoires pour les très hauts revenus (le taux marginal s'est élevé à 72 % dans les années 1920[15]) ni être obligé d'augmenter le taux des tranches les plus faibles.

Cette méthode a cependant un très gros inconvénient, à savoir qu'elle fait apparaître des taux marginaux d'imposition très élevés (et confiscatoires) pour les classes moyennes, plus précisément pour les contribuables dont le revenu brut est un peu inférieur au seuil le plus élevé. Ainsi, dans l'exemple numérique ci-dessus, les personnes dont le revenu est légèrement inférieur à 50 000 € sont imposées à un taux marginal de 63,33 %. On pourra remarquer que le taux marginal n'est pas croissant puisque, toujours dans l'exemple numérique, il chute brutalement de 63,33 % à 30 % lorsque les revenus dépassent 50 000 €.

Allocation universelle[modifier | modifier le code]

Un impôt négatif est en un impôt à taux unique couplé avec une allocation universelle.

L'allocation universelle est un revenu unique versé à tous les citoyens d'un pays, quels que soient leurs revenus, leur patrimoine, et leur statut professionnel. Associé à un impôt sur le revenu à taux unique , il forme un impôt progressif de taux effectif :

Où est le montant de l'allocation universelle et celui de l'assiette taxée.

Par exemple, pour une allocation euros par an et un impôt sur le revenu , on aura un taux effectif d'imposition de :

- pour une personne gagnant 16 000 euros par an

- pour une personne gagnant 25 000 euros par an

- pour une personne gagnant 50 000 euros par an

- Te = - 30% pour une personne gagnant 10 000 euros par an

Nombre de tranches[modifier | modifier le code]

Dans les pays de l’OCDE, le nombre de tranches d'imposition a été en moyenne divisé par deux depuis les années 1990. Le principal objectif de ces réformes est de rendre l'impôt plus simple à maîtriser que ce soit pour l'administration fiscale ou le contribuable.

L'impact du nombre de tranches sur le caractère redistributif d'un impôt est assez limité. En effet celui-ci est surtout assuré par les revenus les plus faibles qui sont le plus souvent exonérés de l'impôt[16].

Il est donc impossible de prévoir l'effet du nombre de tranches sur la progressivité globale d'un impôt, qui dépend beaucoup plus du taux appliqué à chaque tranche et de la valeur des seuils de transition d'une tranche à l'autre. Elle est par contre importante quand on cherche à maintenir la progressivité localement, sur un intervalle des revenus taxés.

Seuil, plafond et plancher[modifier | modifier le code]

Diverses mesures peuvent influer sur la progressivité d'un impôt.

Un seuil d'imposition est une valeur du revenu en dessous duquel le foyer fiscal n'est pas imposable. Il entraîne donc un taux d'imposition T=0 pour les revenus les plus faibles.

Un plafond ou bouclier fiscal est une borne supérieure du taux d'imposition pour les plus hauts revenus.

Un plancher fiscal, est une borne inférieure du taux d'imposition. Il est ordinairement destiné à lutter contre l'effet des niches fiscales, il peut aussi avoir un effet sur le prélèvement des foyers à faible revenus.

Mesurer la progressivité[modifier | modifier le code]

Pour connaître le taux d'imposition, il faut établir des barèmes indiquant pour chaque tranche de valeur, le taux applicable. On peut noter que la progressivité d'un impôt ne dépend pas seulement du taux d'imposition de la tranche la plus élevée mais aussi du différentiel entre les deux tranches extrêmes. Par exemple le Danemark, qui finance sa sécurité sociale par l'impôt sur le revenu, a une tranche d'imposition maximale de 63 % et une tranche minimale de 43 %[17].

Analyse fonctionnelle[modifier | modifier le code]

On s'intéresse au montant d'un impôt pour une assiette . Le taux d'imposition marginal mesure la variation de pour une variation de donnée. La progressivité est la variation de ce taux en fonction de

On a donc et La fonction est donc la dérivée seconde

- Si l'impôt est progressif, la courbe est convexe.

- Si l'impôt est proportionnel, la courbe est une droite.

- Si l'impôt est régressif, la courbe est concave.

La courbe P(A) pouvant changer de signe localement, un impôt peut être plus ou moins progressif en fonction de la plage considérée. On peut en particulier observer que la progressivité ne peut pas être constante et qu'elle doit devenir nulle pour les montants les plus élevés. En effet un impôt ne peut pas prélever plus que son assiette, donc ce qui implique

Les impératifs de justice fiscale nous permettent de postuler qu'un impôt ne doit pas diminuer si le montant de l'assiette augmente. On peut donc fixer ce qui implique

À l'infini la fonction est donc asymptotique à la branche d'hyperbole d'équation , et en particulier

Indicateurs[modifier | modifier le code]

De nombreux indicateurs ont été proposés pour mesurer la progressivité d'un impôt[18], parmi eux on peut citer ceux construit sur la courbe de Lorenz comme le coefficient de Gini, l'indice de Theil, l'indice de Hoover ou les autres mesures des inégalités de revenu.

Un indicateur direct est la différence entre l'indice de Hoover de la distribution des revenus non-taxé et l'indice de Hoover de la distribution des revenus taxés.

Parce qu'il n'est pas toujours simple de déterminer quel est l'élément taxé, l'appréciation de la progressivité d'un impôt peut être variable. Par exemple la taxe sur la valeur ajoutée est progressive par rapport aux dépenses d'un ménage (grâce aux taux réduits sur les produits de base) mais régressive par rapport à ses revenus (du fait de l'épargne). Dans ce dernier cas, l'impôt sur le revenu peut rendre progressif l'ensemble des impôts.

Par pays[modifier | modifier le code]

L’impôt sur le revenu des personnes physiques a été instauré dans la plupart des pays à partir de 1913 et 1914.

Au Royaume-Uni, l'income-tax a été établi pour la première fois par Pitt sur les revenus de 1798. C'était un impôt sur le revenu dont les plus pauvres étaient exemptés et dont le taux s'élevait progressivement avec les revenus. Supprimé en 1802, il a été définitivement rétabli par Robert Peel sur les revenus de 1841[19].

En Suisse, sous l'impulsion d'Antoine Vessaz, le canton de Vaud adopte l'impôt progressif sur la fortune dans la Constitution de 1885[20].

En Allemagne l'Einkommensteuer, un impôt progressif sur le revenu global a été institué en 1893.

En Belgique, la proportionnalité est instaurée sous le ministre des finances Léon Delacroix, par la loi du établissant des impôts cédulaires sur les revenus et un impôt complémentaire sur le revenu global.

On assiste depuis la fin du XXe siècle à une remise en cause du principe de la progressivité fiscale. La progressivité de l'impôt sur le revenu a ainsi globalement diminué depuis les années 1990, que ce soit par l'instauration de plafonds d’imposition ou par la diminution des taux marginaux. Dans les pays de l'OCDE les taux marginaux ont été réduits de dix points en moyenne[16]. De nombreux pays issus de l'ancien bloc de l'est ont instauré un impôt à taux unique.

En France[modifier | modifier le code]

La mise en place d'un impôt progressif a fait l'objet de controverses intenses à la fin du XIXe et au début du XXe siècle. Il est critiqué dès 1793 par Jean-Baptiste-Moïse Jollivet, qui publie « De l'impôt progressif et du morcellement des patrimoines »[21].

Le , sur proposition de Pierre Joseph Cambon, la Convention décrète un emprunt forcé dont sont exonérés les plus pauvres et dont le montant augmente avec les revenus. Le mécanisme est supprimé par Bonaparte sous l'impulsion de son ministre Gaudin[22].La progressivité a été réintroduite le dans les droits de succession.

Aujourd'hui, l'impôt sur le revenu et l'impôt de solidarité sur la fortune ainsi que les droits de succession sont les principaux impôts progressifs en France. Ils ont représenté 26 % des recettes fiscales en 2006[23]. L'impôt sur les sociétés et l'impôt sur les opérations de bourse comportent également un aspect progressif.

L'instauration du bouclier fiscal a eu pour effet de limiter la progressivité de l'impôt pour les plus hauts revenus, limitant à 50 % de ses revenus les impôts directs payés par un contribuable.

Impôt sur le revenu[modifier | modifier le code]

En France, l'impôt progressif sur le revenu des personnes physiques (IRPP) a été instauré par Joseph Caillaux en , quelques jours avant le déclenchement de la première guerre mondiale, mais il était envisagé depuis 1907.

Cet impôt comporte, depuis 2006, quatre tranches successives d'imposition. La partie des revenus qui dépasse la limite entre deux tranches est taxée au taux de la tranche supérieure, et ainsi de suite. Les taux d'imposition marginaux sont de plus en plus élevés lors du passage entre chaque tranche. Contrairement à une idée répandue il n'y a donc pas d'effet de tranche en France : l'augmentation du revenu brut entraîne toujours une augmentation du revenu disponible après impôt, même en cas de changement de tranche.

Dans un rapport du [24] le Conseil constitutionnel a affirmé le caractère constitutionnel de la progressivité de l'impôt sur le revenu en vertu de l'article 13 de la déclaration des droits de l'homme et du citoyen de 1789 :

- « Pour l'entretien de la force publique et pour les dépenses d'administration, une contribution commune est indispensable. Elle doit être également répartie entre tous les citoyens, en raison de leurs facultés. »

Cette déclaration étant mentionnée dans le préambule de la constitution de 1958, elle fait partie du bloc de constitutionnalité.

Notes et références[modifier | modifier le code]

- Introduction aux finances publiques, chapitre 6 Université de Fribourg, année 2007/2008

- Recherche sur la nature et les causes de la richesse des nations - Livre V, Chapitre 2, Adam Smith 1776

- Mélanges d'économie politique et de finances, Léon Faucher 1856

- Pourquoi l’égalité est meilleure pour tousRichard Wilkinson, Kate Pickett

- Projet de loi de financement de la sécurité sociale pour 1999, chapitre II.A.2.b

- 39 leçons d'économie contemporaine p. 404 Philippe Simonnot 1998, (ISBN 2070405362)

- Sur l'impôt progressif, Nicolas de Condorcet 1791

- Fiscalité et redistribution sociale dans la France du XXe siècle, Thomas Piketty 2001

- Impôts sur la consommation: une solution d’avenir ?, OCDE octobre 2007

- Théorie de l'impôt p. 219 Pierre-Joseph Proudhon 1816

- Capitalisme et liberté, chapitre 10 : Redistribution des revenus, Milton Friedman 1962

- Le budget de l'État - L'impôt sur le revenu, EDUCNET

- Marie-Louis-Joseph-Adolphe Thiers, site de l'IGPDE

- http://www.cairn.info/revue-economie-et-prevision-2003-4-page-149.htm#Cairn_no5

- Taux moyen d'imposition ou taux marginal, une querelle de quatre-vingts ans Virginie Malingre in Le Monde du 19 septembre 2001

- La vérité sur les fardeaux fiscaux, Christopher Heady in l'Observateur OCDE mars 2002

- La concurrence fiscale en Europe : une contribution au débat, rapport du Sénat 1998-1999

- Progressivité des systèmes d'imposition sur le revenu, John Norregaard in Revue économique de l'OCDE No. 15, 1990

- Histoire d'Angleterre Jules Augustin Fleury 1852

- Le Canton de Vaud: Impôt sur la fortune

- De l'impôt progressif et du morcellement des patrimoines

- Sur l'impôt progressif et sur les taxes arbitraires in Mémoires, souvenirs, opinions et écrits du duc de Gaëte 1826

- Le grignotage progressif de l'impôt progressif par Véronique Le Billon in Les Échos du 12 juin 2006

- rapport du 21 juin 1993